لقد كان إغلاق نيكسون لنافذة الذهب بمثابة نهاية للنظام النقدي القائم على السلع، وبداية عالم جديد من العملات الورقية. ولم تتعلم الحكومات والبنوك المركزية كيف تدير هذا العالم الجديد بصورة فعالة حتى تسعينيات القرن العشرين. والآن، نحن نتجه نحو نظام نقدي جديد آخر، يعتمد على المعلومات...

بقلم: هارولد جيمس

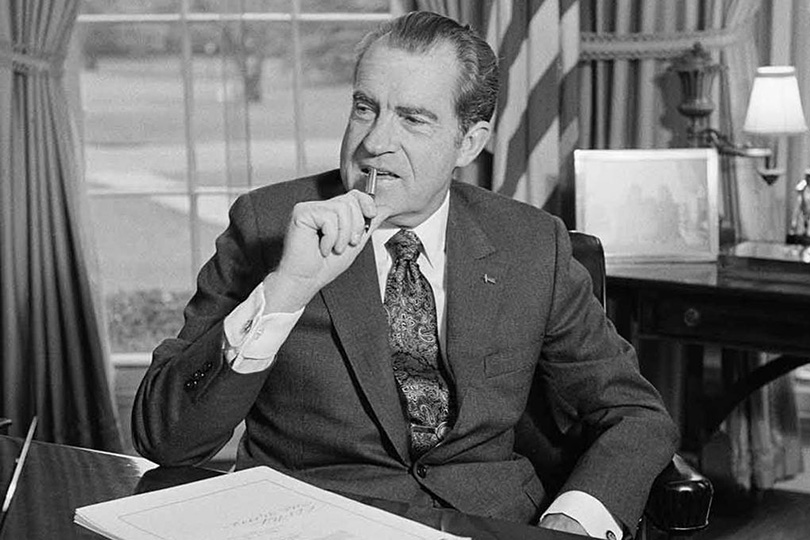

برينستون- إننا نقترب من الذكرى الخمسين لما يسمى بصدمة نيكسون، وهي إحدى أكثر الانقسامات حسماً في التاريخ النقدي. ففي 15 أغسطس/آب 1971، أعلن الرئيس الأمريكي، ريتشارد نيكسون، في خطاب بثه التلفزيون، أنه "يغلق نافذة الذهب". إذ من خلال إنهاء إمكانية تحويل الدولار إلى ذهب (بسعر رسمي يبلغ 35 دولارًا للأونصة)، قطع نيكسون الرابط الذي كان يجمع بين بين المال والمعادن الثمينة، والذي دام لآلاف السنين.

إن هذا الحدث التاريخي له صدى مُدوٍ اليوم. فعلى سبيل المثال، مثلما كان نيكسون يكافح من أجل إخراج الولايات المتحدة من حرب طويلة ومكلفة كانت تخوضها في فييتنام، ولم يكن ممكنا الانتصار فيها، فقد أنهى الرئيس الأمريكي جو بايدن الآن، التدخل الأمريكي الطويل الأمد والمكلف والذي لا يمكن الفوز به في أفغانستان.

كذلك، استخدم نيكسون خطابه للإعلان عن برنامج سياسات وأهداف مشابهة لتلك التي تتبعها إدارة بايدن، حيث قال: "يجب أن نخلق وظائف أكثر وأفضل، وأن نوقف ارتفاع تكاليف المعيشة؛ وأن نحمي الدولار من هجمات المضاربين الدوليين".

وكما فعل بايدن اليوم، أراد نيكسون زيادة الإنفاق الحكومي لتحسين الآفاق الانتخابية لحزبه في بلد شديد الانقسام. إذ بعد الانتخابات الرئاسية لعام 2020 التي سببت انقساما مريرا، احتفظ الديمقراطيون في مجلس الشيوخ بأدنى هامش ممكن، وهم الآن قلقون من حدوث انتكاسة في منتصف المدة في عام 2022 (إعادة تكرار "انتكاسة 2010" التي عانى منها الرئيس باراك أوباما).

بيد أنه من المؤكد أن هناك هدف أوسع نطاقا أيضًا. إذ يهدف بايدن إلى إحداث تحول اجتماعي أساسي. ويعد خلق الوظائف جزءًا حيويًا من القضاء على التفاوتات المستمرة. وبسبب المكانة الفريدة التي يتمتع بها الدولار باعتباره العملة الاحتياطية الرئيسية في العالم، يمكن للولايات المتحدة أن تستمر في التحفيز المالي والنقدي على نطاق غير مسبوق في وقت السلم.

وعلى الرغم من قرار نيكسون، الذي أطلق نوعا جديدا من اللانظام، وخلق عقودا من الاضطرابات في أسواق العملات، لم يفقد الدولار مكانته على رأس النظام النقدي الدولي. ورغم انهيار نظام العملة الثابتة الذي أطلق في مؤتمر (بريتون وودز) عام 1944، فإن قوة الأسواق المالية التي تولد الأموال -بالدولار الأمريكي- جعلت العملة الأمريكية أكثر مركزية. ولا تزال المؤسسات المالية والشركات والحكومات في جميع أنحاء العالم تعتمد على التمويل بالدولار.

وبالنسبة لبعض المتفائلين في واشنطن العاصمة، قد يبدو استمرار مركزية أمريكا في الحوكمة الاقتصادية العالمية أمرًا لا مفر منه: وحتى إن حدث التضخم الأمريكي مجددا، فسيؤدي ذلك، في أسوأ السيناريوهات، إلى انخفاض قيمة الدولار وإعادة التوازن العالمي المعتدل (كما حدث في أواخر السبعينيات من القرن العشرين، خلال فترة رئاسة جيمي كارتر). وستظل الولايات المتحدة توفر بضاعتين يحتاجهما الجميع: اللغة الإنجليزية كوسيلة مشتركة للتعبير، والدولار كوسيلة مشتركة للتبادل.

ولكن إلى متى سيظل هذا قائماً؟ هل يمكن أن تستمر المزايا الفريدة لأمريكا في وقت تقلصت فيه حصتها النسبية في الاقتصاد العالمي، وصعدت فيه قوى اقتصادية جديدة، وأصبح النظام الدولي هشًا، وتتجه فيه السياسة الأمريكية المحلية نحو فك الارتباط العالمي؟

الواقع أن كلا المَزِيتين التقليديتين لأمريكا معرضتان بالفعل للتهديد. إن التقدم الهائل الذي عرفته الترجمة الآلية في السنوات الأخيرة يعني أن الناس في جميع أنحاء العالم يمكنهم الاعتماد الآن على الذكاء الاصطناعي، بدلاً من اللغة الإنجليزية.

وتشكل التقنيات الجديدة أيضًا مخاطر على الدولار، التي تعتبر لغة التبادل المشتركة. وبدأت تظهر بعض المخاطر بالفعل في سوق الأوراق المالية، حيث كانت هناك ضغوط على السيولة (في عام 2020)، وضعف الطلب الأجنبي. إن التفوق الطويل الأمد للدولار يتعرض للتحدي من قبل العملات الأخرى (على الرغم من أن كلاً من اليورو والرينمينبي قد يتطلعان إلى العرش) بقدر ما يتعرض له من خلال الأساليب الجديدة للتحدث بلغة نقدية عابرة للحدود مثل الدولار. ومع تسارع الثورة الرقمية، يقترب العصر الوطني المالي من نهايته.

وتتمثل إحدى نتائج القدرات التكنولوجية الجديدة في إضعاف محتمل للصلة التاريخية بين الاستقرار النقدي والإدارة المالية. إذ أطلقت البنوك المركزية برامج تحفيز ضخمة طويلة الأجل استجابة للتداعيات الاقتصادية لوباء كوفيد-19، مما زاد من مخاطر التضخم ودفع التدفقات المالية إلى فئات الأصول البديلة. وفي الوقت نفسه، يتزايد الطلب على إحداث ثورة نقدية.

وستكون هذه الثورة مدفوعة بالتقنيات الرقمية التي لا تتيح فقط أشكالًا جديدة من العملات الورقية الصادرة عن الحكومة (مثل الرنمينبي واليورو)، ولكن أيضًا العملات الخاصة التي يتم إنشاؤها بطرق مبتكرة، مثل الدفاتر الموزعة. وهذا التطور لا يقل أهمية عن الانفصال عن العملة المحددة. إذ يتجه العالم بسرعة نحو الأموال القائمة على المعلومات وليس على مصداقية حكومة معينة.

ومن ثم، فإن الأموال الجديدة قد تنهي فترة طويلة من هيمنة الدولار. وفضلا عن ذلك، سرّعت أزمة فيروس كورونا المستجد (كوفيد -19) هذا التطور من خلال الدخول في نسخة أكثر رقمية من العولمة، تتميز بتبادل أكبر للبيانات ولكن بحركة أقل للأشخاص والبضائع.

واكتسب الدولار في الأصل مكانة بارزة في سياق الطلب العالمي القوي على الأصول العميقة والسائلة والآمنة، مما يعني أن ظهور أصول آمنة بديلة يمكن أن ينهي أسبقية الدولار. إذ في الماضي، عندما كانت المعادن النفيسة هي الأساس لإصدارات العملات، كانت الأصول الآمنة البديلة هي السائدة. وحتى في أواخر القرن العشرين، كان بعض المعلقين يحنون إلى زمن كانوا يعتقدون فيه أن العملة لها ضمانات حقيقية. ولكنهم الآن، يمكنهم التطلع إلى الأمام. إذ مع العملات الرقمية، هناك ضمانات حقيقية في شكل معلومات أنشئت بواسطة المشاركين في مجموعة متنوعة من المجتمعات المتداخلة.

لقد كان إغلاق نيكسون لنافذة الذهب بمثابة نهاية للنظام النقدي القائم على السلع، وبداية عالم جديد من العملات الورقية. ولم تتعلم الحكومات والبنوك المركزية كيف تدير هذا العالم الجديد بصورة فعالة حتى تسعينيات القرن العشرين. والآن، نحن نتجه نحو نظام نقدي جديد آخر، يعتمد على المعلومات (التي هي في حد ذاتها نوع من السلع). فقد نتعلم كيفية إدارة النظام الجديد بصورة أسرع مما فعلناه في أعقاب صدمة نيكسون. ولكن النتيجة المتمثلة في عالم خرج فيه الدولار من قاعدته العالمية، يمكن أن تسبب صدمة أقوى.

اضف تعليق