في نهاية عام 2008، سألت ملكة المملكة المتحدة مجموعة من الأكاديميين من كلية لندن للاقتصاد لماذا لم يتوقع أحد الركود الاقتصادي الذي كان قد بدأ لتوه. ولم تكن آنذاك الوحيدة التي طرحت هذا السؤال. وحتى اليوم، ثَبُتَ أن تقدير احتمال حدوث ركود هو مهمة صعبة...

بقلم: أنطونيو فاتاس

مقدمة حول التنبؤ بما لا يمكن التنبؤ به

في نهاية عام 2008، سألت ملكة المملكة المتحدة مجموعة من الأكاديميين من كلية لندن للاقتصاد لماذا لم يتوقع أحد الركود الاقتصادي الذي كان قد بدأ لتوه. ولم تكن آنذاك الوحيدة التي طرحت هذا السؤال. وحتى اليوم، ثَبُتَ أن تقدير احتمال حدوث ركود هو مهمة صعبة للغاية. فكل دورة اقتصادية تبدو مختلفة بعض الشيء عن سابقتها. وقد تؤدي محاولة التوصل إلى مؤشرات دقيقة للأزمات إما إلى الإفراط في توقعها أو الفشل في تقدير فتراتها الزمنية، وذلك جرّاء التقليل من أهمية المخاطر المجهولة.

وسجلت الولايات المتحدة في يونيو 2019 أطول فترة توسع اقتصادي في تاريخها والتي بلغت 10 سنوات؟ وهناك أسئلة متزايدة حول وجود أي مؤشرات موثوقة يمكن أن تساعدنا في التنبؤ بنقطة التحول التالية.

ويبين الملخص الموجز التالي مدى صعوبة التنبؤ بمرحلة الركود.

تشكل الأنماط الإحصائية أول خطوة في عملية التنبؤ

يتطلب التنبؤ بالمستقبل أولاً فهماً واضحاً للماضي. ويمكن الاستعانة ببعض من الأنماط الإحصائية الواضحة التي تسبق فترات الركود، على الرغم من محدودية قدرتهم الإحصائية. وفيما يلي ثلاثة أنماط إحصائية ذات صلة بفترات الركود:

1- يأتي الركود بعد فترة التوسع دائماً، وهذا ما نطلق عليه دورة الأعمال أو الدورة الاقتصادية. وقد تم توثيق تاريخ الدورة الاقتصادية للولايات المتحدة قبل لجنة تأريخ دورة الأعمال لدى المكتب الوطني للبحوث الاقتصادية (NBER)، حيث سجلت أطول فترة توسع لها على الإطلاق في الفترة الممتدة من مارس 1991 إلى مارس 2001، أي 120 شهراً. وهو بالضبط عدد أشهر فترة التوسع الحالية. وتمتعت دول أخرى بفترات توسع أطول (إذ تحتفي أستراليا بالعام السابع والعشرين من فترة التوسع)، إلا أن هذه الدول تشكل حالات استثنائية.

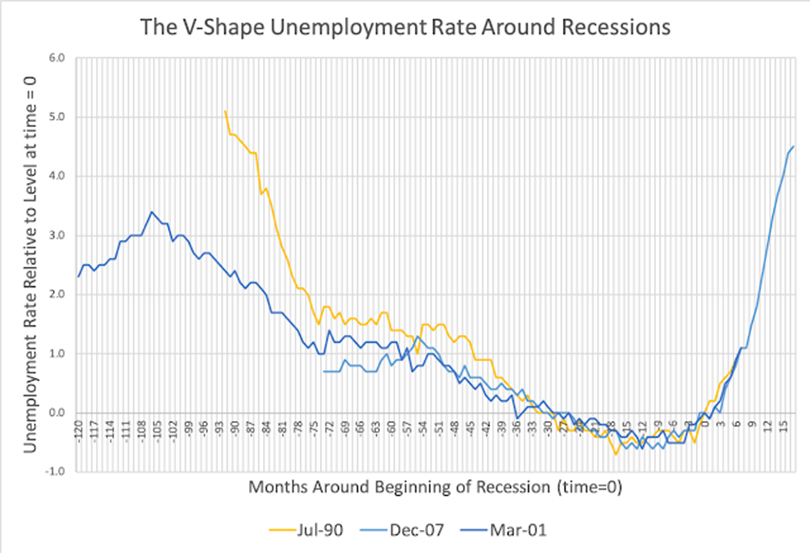

2- يبدو أن الولايات المتحدة غير قادرة على الحفاظ على معدل بطالة منخفض لسنوات قادمة. فعند الوصول أو الاقتراب من بلوغ معدلات "العمالة الكاملة"، تعود معدلات البطالة للارتفاع مرة أخرى مع وصول الاقتصاد إلى نقطة تحول ودخول الولايات المتحدة في فترة ركود. انظر الشكل 1 حيث تأخذ البطالة شكل V في فترات الركود، كما أشرت في منشور سابق.

الشكل (1): معدل البطالة خلال فترات الركود

3- في نمط إحصائي معروف، يأخذ منحنى العوائد اتجاهاً عكسياً قبل الركود. ويميل الفرق بين المعدلات طويلة الأجل وقصيرة الأجل، والتي عادة ما تكون إيجابية، إلى الانخفاض خلال فترات التوسع. ويصل إلى المنطقة السلبية قبل بضعة أرباع فصلية من الركود (انظر الشكل (2) الذي يوضح الفرق بين أسعار الفائدة على مدى 10 سنوات و3 أشهر).

الشكل (2): الفرق بين أسعار الفائدة على 10 سنوات وثلاثة أشهر

مع استمرار التوسع، نرى انخفاضاً تدريجياً في معدل البطالة واستقراراً في مسار منحنى العائد,. لا ينبغي أن يكون ذلك مفاجئاً، فمع انخفاض معدل البطالة ترفع البنوك المركزية أسعار الفائدة قصيرة الأجل. ولكن الأمر المثير للاهتمام هو أن الولايات المتحدة لم تتمكن حتى الآن في أي من ولاياتها من المحافظة على منحنى عائد مستقر لفترة طويلة من الزمن أو معدل بطالة منخفض لعدة سنوات. فكل من منحنى العائد ومعدل البطالة يأخذان مسارات واضحة على شكل حرف (V). وهذا مؤشر محتمل لفترة التوسع: فعندما يبدأ الانتعاش، تنخفض معدلات البطالة ومنحنى العائد من المستويات المرتفعة وعندما تصل إلى أدنى مستوياتها، فإنها ترتد مرة أخرى- مما يحدد سقفاً لطول فترات التوسع. وفي فترة التوسع الحالية البالغة 10 سنوات، وعلى الرغم من أن الولايات المتحدة بدأت تلك الفترة بمستوى بطالة مرتفع في عام 2009، يجب أن تكون قريبة جداً من بلوغ مستوى العمالة الكاملة (وأن يكون منحنى العائد ثابت أو معكوس).

تشير هذه الأنماط الإحصائية الثلاثة إلى ركود أمريكي على المدى القريب: فالتوسع أطول من أي وقت مضى، والبطالة منخفضة جداً، ومنحنى العائد معكوس.

ولكن هل الاعتماد على هذه الأنماط الإحصائية في غياب أي من مؤشراتها الواضحة المبنية عليها؟ هل يمكننا ملاحظة مؤشرات مختلفة؟ نعم، ولكن لا يمكن للمرء أن يتجاهل حقيقة أن هذه الأنماط الإحصائية الثلاثة قوية ومتسقة في جميع الدورات الاقتصادية السابقة. وبعبارة أخرى، إذا استمرت الولايات المتحدة في توسعها الحالي لبضع سنوات أخرى فسيكون ذلك بمثابة إشارة إلى أن "الزمن الحاضر مختلف".

هل يمكن أن يكون الزمن الحاضر مختلف؟

هل من الممكن أن تكون المخاطر أو الاختلالات التي أدت إلى فترات ركود سابقة إما غائبة أو مُدارة بشكل أفضل اليوم؟ ربما. فأسواق الأسهم الأمريكية لا تبدو باهظة كما كانت سابقاً في العام الذي سبق الركود الاقتصادي في عام 2001. ولم تعد أسواق الإسكان في الفقاعة العقارية ذاتها التي نشأت قبل الركود في عام 2008. لكن علينا أن نتذكر أننا في تلك السنوات قللنا من أهمية هذه المخاطر. وقبل فترة الركود الكبير مباشرة، أشاد مجلس الاحتياطي الفيدرالي الأمريكي بمرونة النظام المالي الأمريكي في مواجهة الهبوط المحتمل في أسعار العقارات. ربما نحن فشلنا في تحديد مخاطر أخرى قد تكون هامة للدورة الاقتصادية الحالية.

ودعونا لا ننسى أنه حتى بعد حدوث ذلك، فإن بعض حالات الركود لا تسبقها اختلالات كبيرة واضحة. على سبيل المثال، بدا الركود الأمريكي في عام 1990 بمثابة تراكم لمخاطر أصغر مصحوبة بالأحداث الجيوسياسية (مثل غزو العراق للكويت). وبينما يصعب التنبؤ بالأحداث الجيوسياسية، فإنه ليس من الصعب إصدار قائمة بالتهديدات المحتملة التي يواجهها العالم اليوم (من خروج بريطانيا من الاتحاد الأوروبي إلى النزاعات التجارية وانعدام الاستقرار المحتمل في منطقة اليورو والصراع بين الولايات المتحدة وإيران).

وتشير الأنماط الإحصائية إلى أن الركود الأمريكي وشيك. ولكن، هل يمكن أن يكون الزمن الحاضر مختلفاً لأننا لا نستطيع تحديد الاختلالات الكبيرة كما في فترات الركود السابقة؟ ربما، ولكن لاستبعاد حدوث ركود، نحتاج أولاً إلى ضمان عدم وجود اختلالات أخرى (مخفية أو غير مأخوذة بالحسبان)، وإلى القدرة على مواجهة جميع المخاطر الاقتصادية والسياسية والتجارية الحالية دون التسبب بتباطؤ عالمي كبير. قد يكون هذا السيناريو ممكناً، ولكن بالنظر إلى سجل الإحصاءات، فإن معدلات الرسم البياني العمودي الإحصائي لتحقيق مثل هذه التوقعات تبدو مرتفعة للغاية.

اضف تعليق